|

Алла Иванилова, Мадина Меирманова

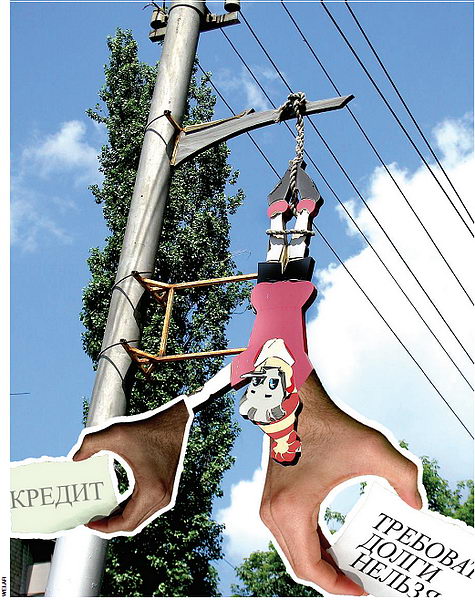

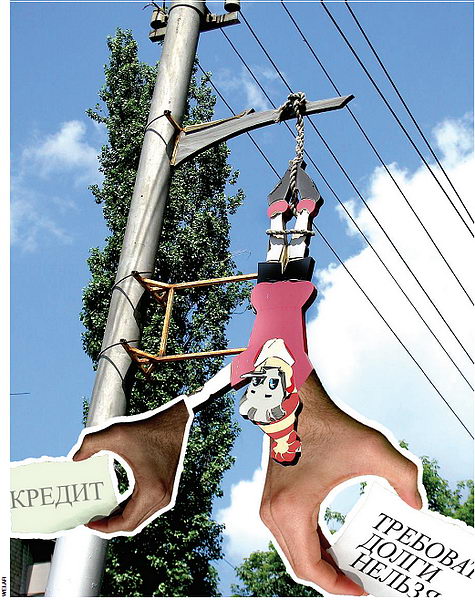

Парламентарии приступили к упорядочиванию работы по взысканию долгов. Скандалы последних лет, жалобы на работу коллекторов со стороны граждан требуют наведения порядка в этой сфере. Чтобы вполне справедливое желание получить с должника деньги не обернулось узаконенным рэкетом

То, что по долгам должны платить все и всегда, известно давно. Но иногда возникают “обстоятельства непреодолимой силы”, когда размер долга уменьшают, а то и вообще списывают. Так сказать, по доброй воле кредиторов, чтобы окончательно не разорить заемщиков, чтобы последние могли хоть что-нибудь когда-нибудь вернуть. (Мы как-то писали про закон о реабилитации и банкротстве юридических лиц, когда заимодавец лучше приложит усилия, чтобы предприятие не разорилось и с него когда-нибудь можно было вернуть хоть часть заимствованных средств.)

Но когда дело доходит до лиц физических, то о реабилитации речь не идет. Все предлагается сразу списать. Самими заемщиками предлагается.

Впрочем, на днях с такой идеей выступили власти, инициировавшие составить перечень лиц, с которых требовать долги нельзя. Точнее, к которым с подобным требованием не могут обращаться коллекторы, которые являются официальными “выбивальщиками” от лица кредиторов.

Итак, простить кредиты предлагается: инвалидам и участникам Великой Отечественной войны, лицам, приравненным к инвалидам и участникам ВОВ; инвалидам 1-й и 2-й групп; несовершеннолетним; пенсионерам по возрасту; лицам, признанным судом недееспособными или ограниченно дееспособными. А также в список включаются: состоящие на учете в психоневрологическом и наркологическом диспансерах; находящиеся на лечении в туберкулезном диспансере; имеющие профессиональные заболевания, или получившие увечья в результате несчастного случая, произошедшего при исполнении ими трудовых обязанностей, или страдающие тяжелыми формами некоторых хронических заболеваний, согласно списку заболеваний, утвержденному правительством, приведших каждое в отдельности к установлению лицу степени утраты общей трудоспособности от 80 до 100 процентов включительно. Кроме того: те, кто отбывает наказание в местах лишения свободы, лишился жилища в результате экологических бедствий, чрезвычайных ситуаций природного и техногенного характера; семьи лиц, погибших (умерших) при исполнении государственных и общественных обязанностей, воинской службы, при подготовке и осуществлении полета в космическое пространство, при спасении человеческой жизни, при охране правопорядка. “Наверное, в отношении этих категорий лиц более правильным подходом банковский системы будет прощение этой задолженности”, - отметил зампред Нацбанка Олег Смоляков.

С одной стороны, это может считаться правильным: требовать выплату долга с родственников сотрудника полиции, погибшего, защищая страну от террористов, негуманно. Равно как с получившего увечья на работе.

Но, с другой стороны, это дает нашим гражданам огромную лазейку брать и не платить. Например, взял человек миллион долларов - был здоров. Но потом он воспользовался связями-деньгами и купил себе справку “псих и наркоман” и все - освобожден от уплаты долга. Что такое учет в наркодиспансере, когда на кону большие деньги... А может такой гражданин и в место лишения свободы попасть или лишиться жилья, построенного в природоохранной зоне. После, например, селя. У нас таких миллионных коттеджей - пол-Алматы. (Достаточно вспомнить прошлогодний сель, повредивший и снесший дома вдоль реки Каргалинки.)

А вот еще один пример: взял крупную сумму на длительный срок. А потом раз - и пенсионер по возрасту. И можно деньги не возвращать.

Всего в Казахстане задолженности с просрочкой более 90 дней имеют около одного миллиона 40 тысяч заемщиков (восьмая часть трудоспособного населения). При этом скрывающиеся должники составляют 64,1 процента от всех проблемных заемщиков. В Нацбанке прогнозируют, что через три года количество физических лиц, переданных на взыскание коллекторским агентствам, может составить более 4,5 миллиона человек - более половины от трудоспособного населения страны.

При этом считается, что не менее пяти тысяч заемщиков уже относятся к категории “социально уязвимые слои населения”. То есть, в принципе, могут попасть в список льготников. А сколько таких еще нарисуется?

Ведь банки-то не требуют справки о состоянии здоровья или законности строительства жилья, а вот при списании долга именно этот фактор и может стать решающим. И, наблюдая высокий доход товарища предпенсионного возраста, тоже могут соблазниться получением с него прибыли.

Впрочем, в Нацбанке считают, что узаконивание списка “льготников” “снизит вероятность получения кредита” такими гражданами. Кроме того, отечественные финансовые организации вполне могут ввести правило проводить более тщательный анализ заемщиков. Однако куда девать тех, кто уже кредитов набрал и вполне может попасть под “новые льготные нормы”?

Пока депутаты лишь обсуждают проект закона “О коллекторской деятельности” и считают, что подобных выбивал необходимо держать в законной узде.

Причина столь жесткой оценки проста - коллекторы или деловые агентства по сбору (взысканию) долгов получают вознаграждение в виде определенного процента от суммы возвращенного долга. В некоторых случаях коллекторы полностью выкупают у банка долг, становясь таким образом самостоятельными кредиторами. То есть чем больше выбьют, тем больше заработают.

Во всех развитых странах коллекторские агентства уже давно стали неотъемлемой частью делового сообщества, их услугами пользуются не только банки, но и страховые, телекоммуникационные и другие организации. На территорию бывшего СССР коллекторская деятельность была экспортирована из США в начале 2000-х годов. Первое официально зарегистрированное долговое агентство появилось в России в 2004 году, в Казахстане - на несколько лет позже.

В соседней России бесконтрольность этой сферы привела к тому, что фирмы, занимающиеся взысканием долгов, прибегали даже к уголовным методам. Ряд инцидентов, в которых были замешаны сотрудники долговых агентств, получил широкий резонанс. Самый громкий из них - в Ульяновске коллектор бросил бутылку с зажигательной смесью в окно дома должника. Возник пожар, и сильно обгорел двухлетний мальчик. Работник агентства угодил в тюрьму на восемь лет. Инциденты, связанные с деятельностью коллекторов, подтолкнули российских законодателей к созданию закона, который мог бы держать в узде долговые организации.

В Казахстане долговые агентства не становились фигурантами громких скандалов, однако казахстанцы периодически жалуются на угрозы со стороны их сотрудников. В нашей стране коллекторская деятельность является законной и регулируется положениями Гражданского, Предпринимательского кодексов, рядом законов. При этом она не лицензируется и не контролируется государством, а также не прописано, как должны себя вести долговые организации. Ряд коллекторских агентств (в целом их насчитывается более 200, 90 процентов из которых являются малыми предприятиями до пяти человек) имеет свои внутренние кодексы поведения. Юристы опасаются, что если не ввести коллекторов в законные рамки, то некоторые из них начнут прибегать к криминальным методам.

Чтобы навести порядок в этой сфере, Нацбанк и разработал законопроект “О коллекторской деятельности”. Он должен решить две проблемы: четко определить порядок деятельности коллекторов, их права и возможности, а также защитить заемщиков. В ситуации, когда у каждого второго казахстанца имеется кредит, это особенно важно.

Итак, что предполагает законопроект. В первую очередь, все коллекторские агентства должны проходить учетную регистрацию. Это своеобразный отсев. Аналитики предполагают, что если закон примут, то останутся пять-шесть надежных коллекторских организаций и их представительства, а все мелкие фирмы не смогут пройти регистрацию. Агентство могут вычеркнуть из реестра, если оно трижды за год нарушит закон или не предоставит отчетность в уполномоченный орган, которым является Национальный банк. Коллекторы могут взаимодействовать с должниками лично, по телефону, отправлять СМС, использовать интернет-средства. Разумеется, с максимальной корректностью (впрочем, понятие корректности в документе не оговорено). Разглашение коллекторской тайны (сведения о должнике, кредиторе, объемах задолженности, условиях заключенных договоров о взыскании долга) станет уголовно наказуемым. Если организация будет применять незаконные методы “выбивания” долгов, то за это также грозит уголовное наказание - до пяти лет лишения свободы нарушителю. В свою очередь, заемщик может оспорить действия коллекторов, подав жалобу в уполномоченный орган. Он имеет полное право использовать аудио- или видеофиксацию действий коллекторов, а те, в свою очередь, не должны препятствовать съемке. При заключении договора с банком заемщик может отказаться от услуг коллекторов. Тогда при просрочке кредита к клиенту обратятся не долговые организации, а судисполнители после соответствующего решения суда.

Конечно, сегодня далеко не все ратуют за законодательное урегулирование деятельности коллекторов, аргументируя тем, что государство предлагает “узаконенный рэкет”. С другой стороны, регулировать эту сферу необходимо, иначе бесконтрольность может только усугубить ситуацию, как показывает российский опыт.

Астана

|